De huidige crisis kan niet worden losgekoppeld van lange termijn evoluties. De huidige inflatie kan niet louter worden verklaard door de oorlog in Oekraïne en de “supply shocks” veroorzaakt door de covid-maatregelen. Wat we momenteel meemaken, is dat we botsen op de uiterste limieten van het huidig economisch model . Het antwoord van de centrale banken om een agressieve monetaire politiek te voeren tegen de inflatietendensen zal de onderliggende problemen in de economische architectuur niet wegnemen. Sterker nog, de komende jaren zal de geaggregeerde vraag bij werknemers en kleine ondernemingen hierdoor een steile duik nemen, wat zal leiden tot nog meer talrijke crisismomenten.

Louis-Philippe Rochon is professor in de economische wetenschap verbonden aan de Laurentian University in Canada. Hij is tevens codirecteur van het Monetary Policy Institute dat als doel heeft bijdragen te leveren over het monetaire beleid. Hij is hoofdredacteur van het tijdschrift Review of Political Economy. Hij heeft als auteur of als redacteur een dertigtal internationale boeken uitgebracht over de evoluties van het beleid van de centrale banken, het Post-Keynesiaans denken en het mondiale monetaire en fiscale beleid. Onlangs heeft hij samen met Hassan Bougrine een handboek uitgebracht dat een algemeen overzicht geeft van het economisch denken, A Brief History of Economic Thought: From the Mercantilists to the Post-Keynesians (Edward Elgar, 2022).

Crisissen kunnen bij ons nooit ontstaan

De wereld lijkt en voelt een beetje chaotisch aan, een gevoel dat eigenlijk reeds is begonnen met de financiële crisis in 2008. Op enkele maanden tijd stond de wereldeconomie aan de rand van de afgrond en steeg de werkloosheid naar een angstwekkend niveau. Voor de meesten van ons was dit de grootste economische implosie sinds de Grote Depressie van 1929. Het is dan ook niet toevallig dat commentatoren de jaren na 2008 bestempelden als de “Grote Recessie”. Tot 2008 waren orthodoxe economen van mening dat crisissen alleen het resultaat konden zijn van “ongedisciplineerd economieën”. Wat toen eigenlijk werd gezegd, is dat voornamelijk ontwikkelingslanden te weinig de recepten van strakke budgettaire en fiscale orthodoxie wilden omarmen, waardoor ze zichzelf in de problemen brachten. “If they only behaved better!”. Een crisis was nooit de schuld van de mondiale economische architectuur, maar kon altijd worden teruggeleid naar “ongezonde visies” van landen die poogden de lokale sociale problemen te verbeteren. Internationale economische instanties, gedomineerd door de ontwikkelde landen, waren dan ook onverbeten in het opleggen van marktvriendelijke beleidsnormen, wat algemeen wordt betiteld als de “Washington Consensus”.

Economische crisissen zoals die in pakweg Zuid-Amerika of Afrika konden hier gewoonweg niet plaatsvinden. Wij, ontwikkelde landen, hadden de juiste beleidsrecepten gevonden om een economie stabiel te houden. Tussen 1985 en 2008 werden onze economieën gekenmerkt door wat men de “Great Moderation” noemt, een periode van twintig jaar van gematigde groei en lage inflatie. Er bestond binnen de academische muren en binnen de beleidskamers de algemene consensus dat de realiteit van recessies was overwonnen. Deze zelfillusie was zeer duidelijk toen op 28 januari 2008, een paar maand vooraleer de financiële crisis ontstond, toenmalig hoofd van de Amerikaanse Centrale Bank (Federal Reserve) Ben Bernanke, zelfzeker verklaarde: “De Centrale Bank voorspelt momenteel geen aankomende recessie.” En het kan nog gekker. Datzelfde jaar, in volle recessie, won hij de Nobelprijs voor Economie. Maar laten we dat verhaal voor een andere keer houden.

Heersend economisch paradigma en de crisis

Orthodoxe economische theorieën kunnen geen afdoende verklaring geven waarom economische of financiële crisissen ontstaan. Dit verklaart al voldoende waarom Bernanke compleet blind was voor alle signalen die duidden op een aankomende recessie. De kijk van mainstream economen op hoe de wereld werkt, laat het concept van een crisis gewoonweg niet toe. Voor deze slag van economen zijn economieën “van nature” stabiel: ze kennen een onverstoorbare tendens om in een staat van evenwicht te opereren, wat zij als “equilibrium” betitelen. Storingen in dit equilibrium zijn altijd korte termijn fenomenen, want uiteindelijk zal een economie steeds terug in een staat van evenwicht belanden. We weten nu, na vijftien jaar van crisis – of dat is althans mijn hoop – dat dit het geval niet is. Orthodoxe theorieën bezitten dus een gebrek aan accuraatheid om onze wereld te analyseren. Het is geen realistische visie, de analyse staat los van wat er gaande is in de realiteit. Daarom kan het ook weinig relevante economische beleidsadviezen neerpennen. Helaas hebben orthodoxe economen nog steeds veel institutionele macht en kunnen zo het overheidsbeleid beïnvloeden. Dit verklaart waarom overheden in de ontwikkelde landen een besparingsbeleid hebben omarmd, wat ongetwijfeld de economische situatie nog meer heeft doen verslechteren – denk maar aan de absurde en destructieve houding van Schäuble en Dijsselbloem ten opzichte van de Griekse economie. Dit aanhoudend besparingsbeleid heeft ons dichter bij een volledige economische depressie gebracht. Met andere woorden, we moeten afdoende beleidsadviezen ergens anders vinden om het probleem van “booms and busts” te mitigeren.

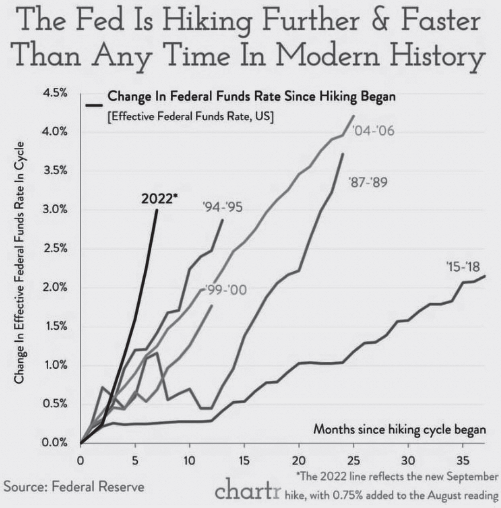

De eerlijkheid gebiedt ons dus te zeggen dat de gevolgen van 2008 nog jarenlang merkbaar waren. En net op het moment dat enkele tekenen van herstel zichtbaar werden, werden we opnieuw geraakt door een crisis, die zowel de volksgezondheid als de mondiale economie bedreigde. Momenteel ontwaken we klaarblijkelijk, een beetje gedesoriënteerd, uit de covid-crisis. De uitdagingen zijn niet min. In de ontwikkelde landen bestaat er een tekort aan arbeidskrachten in bepaalde sectoren. Onze “supply chains” staan onder druk en kunnen niet voldoende goederen aanvoeren om onze economie optimaal draaiende te houden. En natuurlijk is er de inflatie, die momenteel in de meeste landen rond de magische grens van tien procent zweeft. Het beleid van de centrale banken volgt ook de geijkte orthodoxe procedure: het drastisch optrekken van de rentevoeten, wat de crisis in de reële economie alleen maar zal verergeren. De aankomende recessie zal ons harder raken door een agressieve monetaire politiek. De snelheid waarmee bijvoorbeeld de Amerikaanse Centrale Bank haar rentevoeten optrekt, kan best als “ongezien” worden bestempeld als we kijken naar haar beleid in de afgelopen decennia. Dit kan aangetoond worden door volgende grafiek:

Oorzaken van recessies

De centrale vraag is hoe recessies ontstaan. We starten met de vaststelling dat onze economieën worden aangedreven door geaggregeerde vraag: hoe meer we uitgeven, aanschaffen en investeren, hoe meer de economie groeit. Vanuit dit oogpunt kunnen we stellen dat alle recessies het resultaat zijn van een crisis in deze geaggregeerde vraag, hoewel de initiële oorzaak elders kan worden gevonden. Het lont aan het kruitvat zijn hierbij hebberige banken die opereren in een algemeen klimaat van onzekerheid. Er bestaat dus geen twijfel over het feit dat onze aankomende recessie zal verklaard moeten worden door de structurele problemen in de bancaire sector. Maar recessies zijn altijd en overal onderliggend aangedreven door gebrekkige geaggregeerde vraag. Indien consumenten niet uitgeven, moet iemand anders de economie blijven aandrijven. En dat betekent dat het fiscaal beleid een cruciaal gegeven is in het verhaal. Dit fiscale aspect is dus geen ideologische kwestie, het is een economische realiteit. Fiscaliteit is een onontbeerlijk gegeven om de geaggregeerde vraag te sturen. Dit klinkt misschien als een kort en afdoende antwoord, maar deze vaststelling verbergt vele complexiteiten, die ik nu verder uit de doeken zal doen. Desalniettemin is het van het grootste belang om het fiscale vraagstuk naar de voorgrond te plaatsen. Je kan het fiscaal beleid niet loskoppelen van andere beleidsdomeinen (sociale voorzieningen, loonvorming, etc.).

Elke student economie is aangeleerd om geaggregeerde vraag te verklaren aan de hand van de consumptiegraad en overheidsuitgaven (aangevuld door “net exports”) in een economie. Ik zal dan ook elke mogelijke oorzaak van de komende recessie verklaren doorheen de lens van het principe van geaggregeerde vraag.

Consumptie

Consumptie is verreweg de grootste en belangrijkste component van totale output en ons bruto binnenlands product (BBP). In veel landen zal consumptie ongeveer 60% van ons BBP uitmaken. Het is dan ook logisch om vast te stellen dat veranderingen in de consumptiegraad een enorme impact zullen hebben op totale output, en dus op onze werkgelegenheid en groeicijfers. We bekijken de recessiesituatie dan ook in de eerste plaats vanuit het perspectief van degenen die de consumptie gaande houden: werknemers als consumenten.

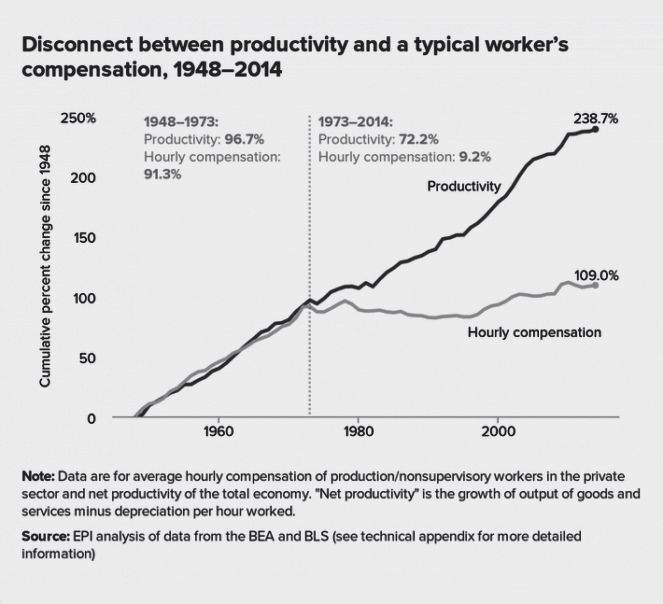

Hoe is het momenteel gesteld met de economische positie van de consument? We kunnen vaststellen dat zijn positie de afgelopen vier decennia verzwakt is geworden. En dit kan op haar beurt verklaard worden door veel verschillende factoren. Bovenal is er de financialisatie van onze economie als de dominante vorm van het huidig kapitalisme. De stijgende winstvoet kan direct gekoppeld worden aan het opwaartse belang van de financiële sector. Tegelijkertijd heeft de financialisatie ervoor gezorgd dat in de ontwikkelde landen de loongraad in verhouding tot de winstgraad daalde:

De werkende klassen hebben dus loon moeten afstaan om de winsten en rente-inkomsten van de grootbezitters te verzekeren. Sinds de jaren 1980 kunnen we zelfs spreken over de opkomst van een duale economie: een gezonde winsteconomie en een aftakelende looneconomie. De instabiliteit en breekbaarheid van het hedendaags kapitalisme wordt fundamenteel gedreven door een stagnatie van de consumptiegraad. Crisissen zijn dus een onvermijdelijkheid.

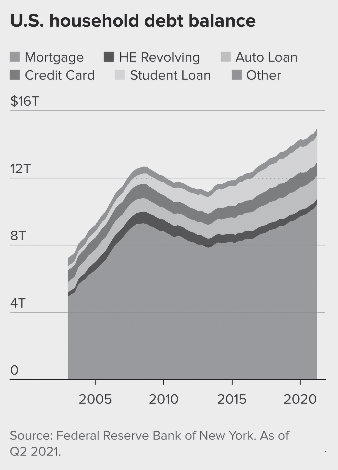

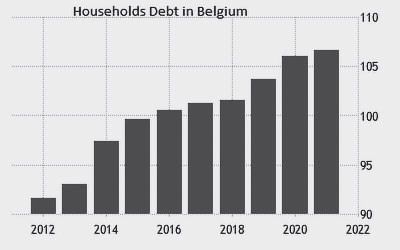

Een van de gevolgen van dit nieuw financieel landschap is ons bekend: de schuldenberg bij gezinnen en consumenten. Vooraleerst wil ik duidelijk maken dat er een fundamenteel verschil bestaan tussen publieke schuld (staatschuld) en private schulden bij gezinnen. Het zou ons in dit artikel te ver leiden om de implicaties van overheidsschulden volledig uit de doeken te doen. Het is voldoende om te stellen dat de staat, in de meeste gevallen, en zeker wat betreft staten die muntsoevereiniteit bezitten (wat dus al problematisch is voor bijvoorbeeld EU-lidstaten), veelal in staat zijn om hun schulden op een adequate manier te beheren. Een staat heeft fiscale mogelijkheden om de ageren wanneer een crisis zich aandient, wat niet het geval is voor de gezinnen.

Gezinnen die in de schulden zitten, hebben per definitie weinig bewegingsruimte. En het is net de groeiende schuldenberg die het grootste probleem vormt voor veel werknemers. In de laatste paar decennia zijn deze schulden ontploft:

Vanuit macro-economisch oogpunt kunnen we gerust stellen dat deze schulden niet meer beheersbaar zijn voor veel gezinnen. Hoge schulden bij consumenten kunnen op korte termijn misschien bijdragen aan de groei van het BBP. Maar op langere termijn moet deze schuld wel worden afgelost. Wat we de afgelopen paar decennia keer op keer hebben vastgesteld, en dat is zeker het geval voor de zeepbel van de huizenmarkt in 2008, is dat schulden bij gezinnen en consumenten op korte termijn een boost kunnen geven, terwijl op lange termijn net het omgekeerde gebeurt: schulden worden een loden last voor de ontplooiing van economische activiteiten. Deze schulden zullen ook niet snel verdwijnen, vermits loonstagnatie een constante factor is in de economische realiteit van de afgelopen vier decennia.

De problematiek van de groeiende private schulden zal meer en meer prangend worden met de stijgende rentevoeten. Het zal voor gezinnen moeilijker worden om hun schulden af te betalen. De agressieve monetaire politiek van de centrale banken zal alleen maar in het voordeel uitdraaien van een kleine groep rijkdombezitters en ten nadele van degenen die hoofdzakelijk afhankelijk zijn van inkomen uit arbeid. De kwestie van monetaire politiek draait hoofdzakelijk rond inkomensverdeling, en onvermijdelijk zijn er winnaars en verliezers. Wanneer rentevoeten stijgen, zal een deel van het nationale inkomen worden herverdeeld ten voordele van degenen die veel waardepapieren bezitten. Het overheidsbeleid speelt hier dus de facto de rol van Robin Hood, alleen gebeurt dit in de omgekeerde richting. De huidige situatie kan dus eenvoudig worden samengevat: consumenten worden door een samenkomst van omstandigheden uitgeknepen. En dit zal onvermijdelijk leiden tot een verdere stagnatie van de economische activiteit. Tenzij de overheid beslist om actief op te treden en een beleid uit te stippelen dat een herverdeling van inkomen en rijkdom in de hand werkt ten voordele van de consument en werknemer.

Het kapitalisme staat voor een fundamentele keuze. Ofwel komen er tijden van omwenteling aan via herverdeling, ofwel zal deze omwenteling ontstaan via geweld. Jammer genoeg zijn dit de enige twee mogelijkheden. De groeiende institutionalisering van de duale economie is op lange termijn geen duurzaam model.

Investeringen

Investeringen zijn een belangrijke bron van geaggregeerde vraag en leveren dus een belangrijke bijdrage aan economische activiteiten. Denk bijvoorbeeld aan een onderneming die besluit om een nieuwe fabriek te bouwen. Louter de aanschaf van basismaterialen om de fabriek te bouwen en de aanwerving van het bouwpersoneel genereert al een aanzienlijke som van inkomen. Maar wat is de motor van investeringen? Orthodoxe economen hanteren een simplistische en naïeve theorie om investeringen te analyseren. Namelijk dat de rentevoet de investeringsgraad zal bepalen. Lage rentevoeten jagen investeren aan, aldus deze economen. Maar empirisch gezien valt deze stelling niet te onderbouwen. Wat we uit de data kunnen afleiden, is dat de rentevoet een directe en causale rol speelt bij het bouwen van residentiële vastgoed. Maar de rentevoet heeft deze impact niet op andere vormen van investeringen. Enquêtes bij grote industriële ondernemingen bevestigen het feit dat de rentevoet een marginale rol speelt bij hun investeringenbeslissingen. Ook lange termijn studies wijzen op hetzelfde fenomeen. Wanneer we de periode tussen 2008 en 2021 nemen, toen de rentevoeten op een doorheen de geschiedenis van het kapitalisme nooit gezien laag niveau stonden, blijkt toch dat de investeringsgraad nauwelijks een opwaartse beweging maakte. Sterker nog, een van de huidige problemen is dat het recente gebrek aan investeringen een van de grootste uitdagingen zal vormen om de komende recessie te bedwingen.

De vraag resteert wat dan maakt dat de investeringsgraad stijgt? We moeten voorbij de horizon denken van wat er onmiddellijk aan te pas komt om een fabriek te bouwen. Wanneer een onderneming beslist te expanderen, dan betekent dat ook dat het de verwachting heeft dat productie zal stijgen in het volgende jaar, en tevens de jaren nadien. Kortom, investeringen duiden op het feit dat de verwachting bestaat dat productie zal toenemen op langere termijn. Het omgekeerde is evenzeer waar. Een onderneming zal geen fabriek bouwen wanneer die vervolgens niet in gebruik wordt genomen op volle capaciteit. De gestegen output moet ook ergens worden geabsorbeerd. Dus moet de onderneming ook volledig overtuigd zijn van het feit dat de consumptie van haar geproduceerde goederen gegarandeerd is voor de jaren die komen. Met andere woorden, een onderneming moet goeddeels optimistische verwachtingen hebben dat de geaggregeerde vraag zal stijgen, en dat deze vraag blijvend is. Indien dit niet het geval is, dan produceert het louter goederen om vervolgens onverkocht te stockeren. Om winst te maken moeten ondernemingen hun output verkopen. Wanneer output stijgt, dan zal consumptie eenzelfde opwaartse beweging maken.

We komen dus tot de conclusie dat een verwachtingspatroon over hoe de consumptiegraad zich zal bewegen de investeringsgraad bepaalt. En dus niet de rentevoet. Onzekerheid over de toekomst bepaalt in hoge mate of een onderneming al dan niet zal investeren. Vermits de koopkracht van consumenten de laatste jaren hevig onder druk wordt gezet, is het dan ook niet verwonderlijk om waar te nemen dat de investeringsgraad suboptimaal is. Maar ondernemingen moeten ook hun deel van de verantwoordelijkheid nemen: zij hebben tevens een aandeel in de crisis van de geaggregeerde vraag. Economen noemen dit de compositiedrogreden (“fallacy of composition”): de eigen belangen worden onterecht geïdentificeerd met hoe een economie in zijn geheel functioneert. Ondernemingen hadden als streefdoel om de lonen laag te houden, wat maakte dat het loonpeil stagneerde, waardoor onzekerheid en pessimisme over de toekomst bij consumenten en werknemers toenam.

Een kleine addendum bij deze uitleg. De rentevoet zal natuurlijk wel een rol spelen in extreme situaties zoals nu. Wanneer centrale banken op korte tijd de rentevoet agressief en meermaals plots doet verhogen, dan zal dit een impact hebben op de investeringsgraad. Een monetair bezuinigingsbeleid zal bijdragen tot een cumulatieve negatieve groeispiraal.

Fiscaal beleid

Het valt op dat orthodoxe economen groot belang hechten aan het monetaire beleid om een economie drijvende te houden. Maar het is eveneens opvallend dat ze het fiscale beleid bekijken als een triviale zaak, of soms zelf het fiscale beleid in negatieve termen bejegenen. Dit verklaart waarom deze economen en beleidsmakers steeds de noodzaak tot een besparingsbeleid onderlijnen. Zij zijn overtuigd van het feit dat fiscaal beleid de economie schade kan toebrengen. In het beste geval is dit een complete tunnelvisie, in het slechtste geval is het ronduit gevaarlijk. Bezuinigingen maken namelijk dat de geaggregeerde vraag vermindert. Indien onze economieën worden gestuurd door deze vraag, dan zie je ook onmiddellijk het gevaar wanneer onvoldoende aandacht wordt geschonken aan het belang van het fiscale beleid.

We moeten op een adequate manier de rol van het fiscale beleid begrijpen om lange termijn groei en welvaart te creëren. De meest eenvoudige vaststelling is dat overheidsuitgaven meer geaggregeerde vraag creëren. Maar afdoend fiscaal beleid gaat een stuk verder. Een proactief fiscaal beleid kan het economisch optimisme herstellen en het verwachtingspatroon over de toekomst in de private sector positief beïnvloeden. Het kan dus bijdragen aan een gevoel van “businesshood,” wat momenteel een groot probleem vormt. Indien het fiscale beleid de investeringsgraad kan aanwakkeren, dan zal ook de werkloosheid dalen. Maar fiscaal beleid gaat verder dan louter meer of minder uitgeven. Het kan mede een transformatie van de huidige economische architectuur scheppen, wat aantoont dat de staat en investeringsbanken een fundamentele rol te vervullen hebben op lange termijn. Zo zal het fiscale perspectief bijvoorbeeld geïntegreerd moeten worden in een ecologisch beleid dat aanstuurt tot een meer groene en duurzame economie.

Uiteindelijk zijn het de consumenten en de werknemers die een centrale rol zullen moeten vervullen. Maar de vooruitzichten zijn niet bepaald rooskleurig. De private sector zal uitsluitend haar eigen particuliere belangen blijven verdedigen en overheden hebben niet de wil of durf om de economische architectuur te herwerken. De chaos, dat wil zeggen economische fragiliteit en een verdere reeks aan crisissen, zal ons deel zijn. Economen waren van de overtuiging dat onze ontwikkelde economieën immuun waren voor crisissen. Nu worden ze de norm.